『義務者が自営業の場合の婚姻費用・養育費算定方法について』

こんにちは。弁護士の寺野朱美です。

〇婚姻費用、養育費の請求

配偶者が不貞を行っていたために離婚を考えているものの、今後の生活が心配で中々踏み切れないという方は多いのではないでしょうか。

そのような場合、たとえば離婚協議のために別居していている期間も配偶者に「婚姻費用」の分担を請求したり、離婚成立後に未成年の子を育てることになった場合には元配偶者に「養育費」を請求することができる場合があります。では、この婚姻費用や養育費は具体的にどのようにして算定するのでしょうか。

〇婚姻費用、養育費の算出方法

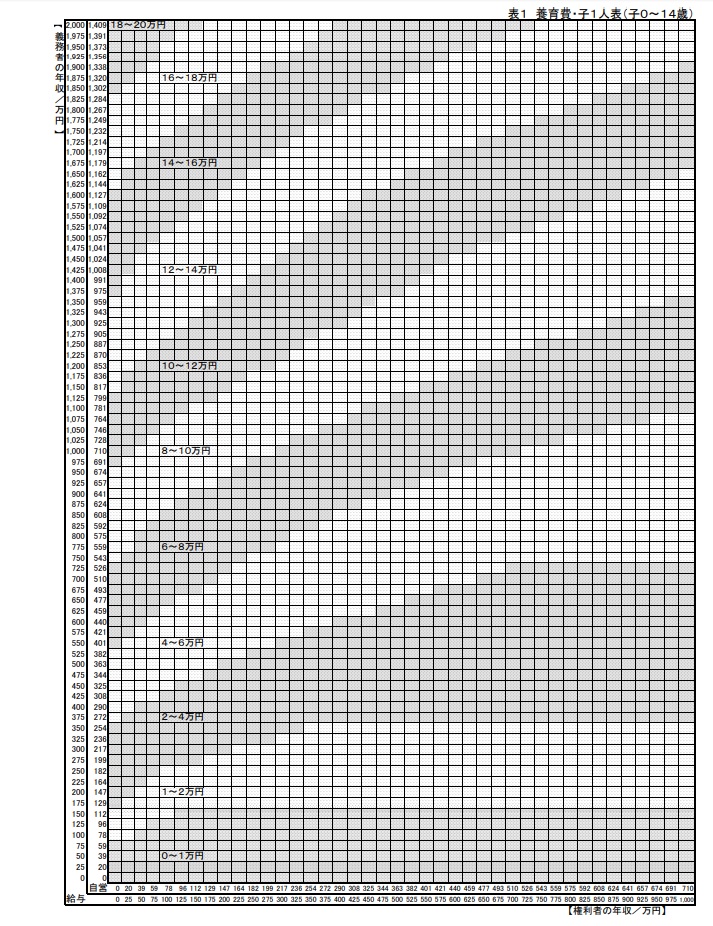

婚姻費用・養育費の算定については、「算定表」と呼ばれる表があって、それによっておよその金額が算出できるということを見聞きしたことがある方もいらっしゃるかも知れません。算定表とは以下の様なものです。

算定表は、東京・大阪養育費等研究会という裁判官・調査官らで構成された研究会が、判例タイムズという法曹向けの雑誌において発表した『簡易迅速な養育費等の算定を目指して-養育費・婚姻費用の算定方式と算定表の提案-』(判例タイムズ1111号285頁~315頁)において、それまで算定が複雑で時間がかかってしまっていた婚姻費用・養育費をより簡易迅速に算定し、未成熟子の養育費が早期に確保されることを目的に、実務での定着を期待して提唱されたものです。

算定表には何種類かあり、右上にどのような場合に使用する表なのか(婚姻費用なのか養育費なのか、子は何人いるのか)が明記されています。そこで、まずは家族構成等から適切な算定表を選ぶことから始めます。その上で、権利者(婚姻費用や養育費をもらう立場の人)の年収を表の横軸から選び、義務者(婚姻費用や養育費を請求支払う立場の人)の年収を表の縦軸から選び、二つの軸が交差する点に記載されている金額を婚姻費用・養育費の目安とするのです。

たとえば、上記の表は0~14歳の子が1人のみの場合の養育費の表ですが、仮に権利者が給与所得者で年収が150万円程度、義務者が給与所得者で年収が400万円程度の場合、養育費は毎月2万円~4万円の間ということになります。

算定表はあくまでも簡易な算定方法であるため、金額は幅のある記載になっています。しかし、実際の交渉や調停の中でも、算定表の範囲内の金額で解決することが多いのも事実です。示談や調停の話し合いによっては解決することができず、審判や訴訟に移行した場合には、より具体的な算定方法も存在しますが、これは多少複雑でテクニカルな算定式になるのでここでは割愛します。

なお、算定表は、裁判所のHP上にPDFドキュメントが公開されています。

【http://www.courts.go.jp/tokyo-f/vcms_lf/santeihyo.pdf】

〇義務者が自営業者の場合

さて、本題ですが、自営業者の方と結婚されているご相談者様からは「相手の本当の収入がよく分からない」「税務申告の際は沢山経費を計上しているので、相手の年収がとても低いことになってしまい養育費をほとんどもらえないのではないか」というご心配の声をお聞きすることがあります。このため、義務者が自営業者であった場合に、その「年収」をどのように考えるかが問題になるのです。

では、上記の判例タイムズ1111号の記事において、自営業者の年収がどのように考えられているかを確認してみましょう。

判例タイムズ1111号の記事においては、自営業者について「確定申告書の課税される所得金額」が総収入に当たると説明がされています(P.291)。しかし同時に、「この『課税される所得金額』は、税法上、種々の観点から控除がされた結果であり、その金額をそのまま当然に総収入と考えることが相当ではない場合がある。このような場合には、税法上控除されたもののうち、現実に支出されていない費用(例えば、青色申告控除、支払がされていない専従者給与など)を『課税される所得金額』に加算して総収入を認定する必要がある。」(P.292)との注記が付されています。つまり、単純に確定申告書の課税される所得金額を年収として認定するわけではないのです。

さらに、同記事から約3年後、同じく判例タイムズに、当時東京家庭裁判所裁判官であった岡健太郎判事の記事『養育費・婚姻費用算定表の運用上の諸問題』が発表されました(判例タイムズ1209号4頁~11頁)。この記事は、判例タイムズ1111号記事発表後の3年間、実務での運用を通して現れてきた問題について一定の見解を示したもので、自営業者の年収の認定方法についてもより具体的な見解が示されていますので、以下まとめたものをご紹介します。

*****

自営業者の場合、下記項目は、税務申告上は控除されていますが、婚姻費用・養育費の認定においては控除せずに加算します。

① 現実に支出されていないもの

「雑損控除」、「寡婦、寡婦控除」、「勤労学生、障害者控除」、「配偶者控除」、「配偶者特別控除」、「扶養控除」、「基礎控除」「青色申告特別控除額」及び現実に支出されていない「専従者給与額の合計額」は、税法上の控除項目であり現実の支出を伴わないので、「課税される所得金額」に加算

② 算定表において既に考慮されているもの

「医療費控除」「生命保険料控除」及び「損害保険料控除」については、算定表において収入額に応じた標準的な保健医療費及び保険掛金が特別経費として考慮されているため、これらも「課税される所得金額」に加算

③ 養育費・婚姻費用の支払いに優先しないもの

「小規模企業共済等掛金控除」及び「寄付金控除」については、これらの支出が養育費・婚姻費用の支払いに優先するものとは考えられないため、「課税される所得金額」に加算

*****

このように、税務申告上は控除されているかなり多くの項目が、自営業者の婚姻費用・養育費の算定においては加算されるべきものであること分かります。これらをきっちり加算することにより、義務者の年収が不当に少額に認定されることを防ぐことが可能になります。

〇まとめ

以上のとおり、自営業者の年収は、単に確定申告書上の「課税される所得金額」で認定するのではなく、現実に支出されていない費用、算定表において既に考慮されている費用、養育費・婚姻費用に優先しない費用などを加算した上で年収を認定することになります。相手方が自営業者の場合に、このような加算をせずに計算をしてしまうと、実際に請求可能な金額よりも少額な金額が算出されてしまい不利になることも考えられます。

婚姻費用や養育費の請求は個人でも可能ですが、以上のようにテクニカルな計算や知識に基づいた主張・立証が必要な場合もありますので、是非弁護士にご相談されることをおすすめします。

弁護士 寺野 朱美